LinReg: cos’è la regressione lineare e come delinea i trend direzionali del mercato crypto

Semplice ma robusta, la tecnica matematica della regressione lineare trova nuove sfide nel volubile contesto delle criptovalute e non è solo una questione di numeri: qui, ogni piccola fluttuazione può tradursi in grandi opportunità. La LinReg è uno strumento che, se ben calibrato, può trasformare la volatilità in una specie di bussola per navigare tra le onde impetuose dei mercati digitali. Integrando la regressione lineare con le analisi sentimentali tratte dai social media e gli indicatori di mercato più avanzati, gli analisti sono ora in grado di prevedere scenari che un tempo avrebbero potuto solo immaginare. In questo contesto, la previsione dei prezzi diventa meno un’arte oscura e più una scienza, illuminando le strategie di trading.

Analisi tecnica e regressione lineare

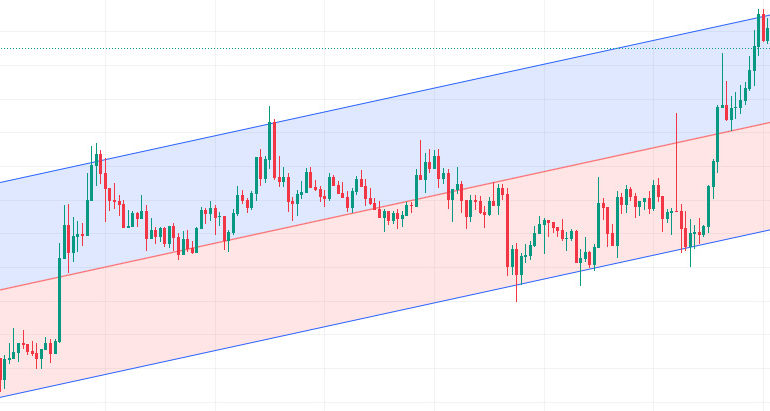

Nel trading di criptovalute, la regressione lineare è spesso affiancata da sofisticate tecniche di analisi tecnica per migliorare la precisione delle previsioni di prezzo. Questo approccio statistico si basa su una fondamentale assunzione: i movimenti futuri dei prezzi possono essere, in qualche misura, previsti da quelli passati. Mappando i trend storici, la regressione lineare fornisce una linea che rappresenta la direzione generale del movimento dei prezzi, consentendo agli analisti di identificare possibili punti di supporto o resistenza.

L’integrazione della LinReg con strumenti come medie mobili, oscillatori e indicatori di volume, arricchisce l’arsenale del trader. Ad esempio, la combinazione di medie mobili con la regressione lineare può aiutare a smussare le fluttuazioni di prezzo e a evidenziare meglio i trend emergenti. L’uso di oscillatori, come il Relative Strength Index (RSI) o il MACD (Moving Average Convergence Divergence), insieme alla linea di regressione, permette di valutare la forza di un trend e di identificare potenziali inversioni di tendenza.

Questo approccio multidimensionale non solo aumenta la comprensione del comportamento del mercato ma fornisce anche strumenti per agire con maggiore confidenza, riducendo l’incertezza e migliorando la gestione del rischio. In un ambiente come quello delle criptovalute, dove la volatilità è la norma, essere in grado di interpretare correttamente i segnali di mercato diventa cruciale. La regressione lineare, seppur semplice, si rivela quindi uno strumento potente e versatile, che, combinato con altre tecniche di analisi tecnica, può significativamente migliorare le strategie di trading.

I fratelli della regressione lineare

La regressione lineare si confronta e si combina con metodi statistici avanzati come l’Hierarchical Reinforcement Learning (HRL) e le reti Long Short-Term Memory (LSTM). Questi approcci non sono semplici algoritmi, sono veri e propri strumenti che si adattano e apprendono da una dinamica di mercato sempre mutevole. La regressione lineare, con la sua chiarezza e la capacità di tracciare trend direzionali, fornisce una base solida. Quando i mercati si contorcono in movimenti imprevedibili, modelli come l’HRL e le LSTM dimostrano la loro forza, analizzando grandi volumi di dati e sentimenti tratti dai social per cogliere sfumature che sfuggirebbero ai metodi più tradizionali.

I modelli di machine learning come il Random Forest e il Support Vector Regression (SVR) hanno mostrato risultati promettenti, ma spesso richiedono un livello di dettaglio e una precisione che solo l’analisi continua e aggiornata dei dati può garantire. Questo si traduce in una migliore capacità di anticipare le fluttuazioni di prezzo, essenziali per chi opera in un mercato tanto volatile. Nonostante l’efficacia nel lungo termine della regressione lineare, è nell’integrazione di questi metodi che gli analisti trovano ora le strategie più efficaci. Infatti, affinare l’uso combinato di regressione lineare con algoritmi di machine learning permette di sfruttare al meglio le opportunità di mercato, adattandosi a situazioni che cambiano rapidamente.

Regimi di mercato e l’adattabilità della regressione lineare

La regressione lineare mostra la sua flessibilità quando viene utilizzata per analizzare differenti regimi di mercato. I regimi di mercato si riferiscono a periodi in cui il mercato mostra caratteristiche specifiche, come alta volatilità o tendenze dominanti, che possono persistere per un tempo prolungato. Identificare questi regimi è fondamentale per applicare la regressione lineare in modo efficace.

Applicando la regressione lineare ai dati storici, gli analisti possono identificare i punti di svolta tra i diversi regimi, come il passaggio da un mercato bullish a un mercato bearish. L’accuratezza di tale previsione può essere notevolmente migliorata mediante l’analisi dei dati di prezzo insieme a variabili macroeconomiche o eventi di mercato significativi.

Questa capacità di adattarsi e apprendere dai dati di mercato rende la regressione lineare uno strumento particolarmente prezioso per gli investitori che cercano di ottimizzare le loro strategie in risposta alle dinamiche di mercato in continua evoluzione. Inoltre, questo approccio può offrire intuizioni su come i regimi di mercato influenzano il comportamento dei prezzi, permettendo di anticipare meglio le future condizioni di mercato e di aggiustare di conseguenza le strategie di trading.

Oltre la regressione lineare: modelli complessi per mercati complessi

La regressione lineare offre un solido punto di partenza per l’analisi dei dati di mercato, i limiti di questo metodo diventano evidenti quando i mercati mostrano comportamenti non lineari e complessi. In questi casi, l’approfondimento verso modelli più sofisticati diventa essenziale. I modelli come la regressione polinomiale o le reti neurali offrono flessibilità aggiuntiva e possono catturare relazioni più complesse tra variabili che sono spesso presenti nei dati delle criptovalute.

Ad esempio, durante periodi di rapido cambiamento di mercato, come quelli innescati da notizie di grande impatto o cambiamenti regolatori, un modello di regressione polinomiale può adattarsi meglio alle curve di prezzo che mostrano volatilità elevata. Questi modelli sono capaci di adattarsi alle curvature e agli andamenti che una semplice linea retta non potrebbe mai sperare di catturare. Le reti neurali, con la loro capacità di apprendere modelli complessi attraverso strati di elaborazione, possono offrire previsioni di mercato ancora più accurate e tempestive.

Questi avanzamenti non rendono la regressione lineare obsoleta; piuttosto, la collocano come un primo passo fondamentale in un processo più comprensivo di analisi. La combinazione di tecniche semplici e avanzate permette agli analisti di costruire un quadro più completo del comportamento del mercato e di sviluppare strategie di trading più robuste e resilienti ai cambiamenti. In questo modo, gli operatori del mercato possono navigare con maggiore sicurezza attraverso le acque spesso tempestose delle criptovalute.